Le 14ème rapport annuel sur le capital-investissement de Bain & Company, se veut résolument optimiste sur l’évolution du Private Equity. Et cela, malgré les turbulences économiques et les incertitudes liées à la hausse de l’inflation et des taux d’intérêt. Le potentiel du secteur du capital-investissement est d’autant plus attractif pour les investisseurs qu’ils ressentent les limites des marchés actions.

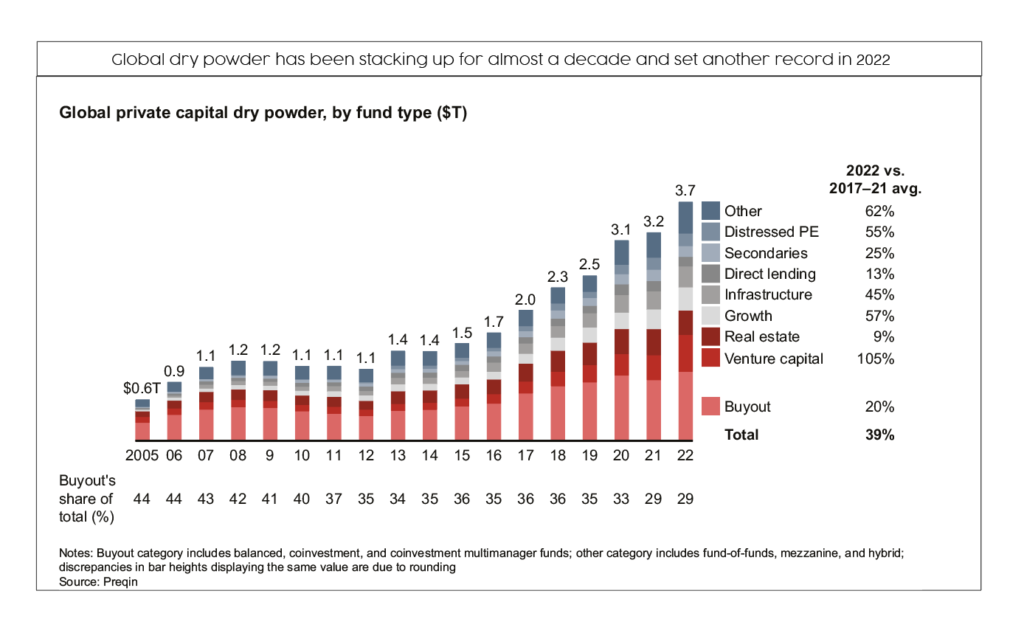

Ce sont des « perspectives » stratégiques claires, plutôt que la conjoncture économique, qui relanceront les transactions », assurent les auteurs de l’étude. Et cela même si les taux d’intérêt restent élevés plus longtemps. Rappelons que le secteur a terminé l’année dernière avec un montant record de 3 700 milliards de dollars de dry powder (argent levé par les fonds et restant encore à déployer). Le rapport de Bain attire l’attention sur les leçons tirées de la dernière crise, au cours de laquelle les investisseurs, au lieu de paniquer, se sont concentrés sur la gestion et l’atténuation des risques afin de se préparer à sortir plus rapidement de cette phase de ralentissement. Les acteurs majeurs continueront à trouver des transactions qu’ils peuvent réaliser malgré les conditions macroéconomiques et resteront agressifs, affirme l’analyse.

Un brusque retournement de situation par rapport aux sommets atteints en 2021, mais le contexte semble propice à une reprise

Le rapport de Bain décrit l’évolution des importantes turbulences économiques et géopolitiques de 2022 et leur impact sur le secteur du capital-investissement, qui a été le plus touché par les difficultés macroéconomiques. Après avoir atteint de nouveaux records en 2021, avec des transactions d’une valeur de 1 000 milliards de dollars, couronnant un cycle haussier de 12 ans pour le secteur, la soudaine interruption de l’activité de PE en milieu d’année 2022 a vu la valeur globale des deals chuter de 35 %, pour atteindre 654 milliards de dollars l’année dernière. Le nombre total d’opérations, quant à lui, n’a chuté que de 10 %, avec 2 318 transactions réalisées. Finalement, la valeur des transactions en 2022 atteint le 2ème rang parmi les meilleures années du marché qui a été porté par l’extraordinaire élan au premier semestre. La chute brutale de l’activité et de la valeur des transactions au second semestre a été ressentie dans toutes les régions et dans la plupart des secteurs, notamment en Asie-Pacifique où le déclin a été exacerbé par les fermetures répétées du marché en raison des restrictions imposées par Covid.

Pour Doris Galan, Associée de Bain & Company en charge de la Practice Private Equity du bureau français, « la réticence des banques à consentir des prêts pour d’importantes transactions à effet de levier au deuxième semestre, a été déterminante ». D’ailleurs que ce soient aux États-Unis ou en Europe, les transactions à effet de levier (LBO) ont chuté de 50 % pour atteindre 203 milliards de dollars. La valeur moyenne des transactions a ainsi diminué de

23 % en 2022 pour atteindre 964 millions de dollars. « Malgré des multiples qui sont restés à des niveaux élevés, la valeur des deals les plus importants n’a pas dépassé les 3 milliards d’euros cette année, contrairement à 2020 ou 2021. La difficulté à sécuriser un financement pour des méga deals en est une raison. » analyse également Guillaume Tobler, Associé de Bain & Company. Cette évolution s’est traduite par un accroissement de l’attrait pour les petites opérations, qui ont représenté une part plus importante du total des transactions, et pour les » build-up » (acquisition par une société elle-même sous LBO), à savoir 72 % de l’ensemble des opérations de rachat en Amérique du Nord l’année dernière, les investisseurs et les fonds poursuivant des stratégies de construction de plateformes ( » buy-and-build « ).

Le recul du capital-investissement en 2022 a également touché le growth equity et les investissements en capital-risque late-stage – des segments qui étaient auparavant en plein essor. La valeur globale des transactions dans ces segments a chuté de 28 % pour atteindre un montant de près de 644 milliards de dollars. Cette baisse est due à l’impact de la hausse des taux d’intérêt sur les taux d’actualisation futurs, ainsi qu’à la réévaluation de la politique de risque des investisseurs et aux mesures conservatrices prises par les investisseurs (GPs) pour préserver leurs précieuses réserves de liquidités. L’analyse de Bain montre que les cessions d’actifs ont chuté encore plus fortement que les investissements. Tous les modes de sortie étant en baisse, les sorties de LBO ont chuté de 42 % pour atteindre 565 milliards de dollars, tandis que les sorties en growth equity ont chuté de 64 % pour atteindre 312 milliards de dollars. Ces baisses reflètent l’arrêt complet du marché des introductions en bourse dans un contexte de forte chute des capitaux publics, ainsi qu’une chute de 58 % des transactions entre investisseurs. A noter que les ventes aux acheteurs stratégiques ont été supérieures à la moyenne des cinq dernières années, en grande partie grâce à la résilience des bénéfices des entreprises, mais elles ont tout de même terminé l’année 2022 avec une baisse de quelque 21 % par rapport à l’année précédente.

Les nouvelles levées de fonds ont aussi été affectées par la détérioration des conditions et de la confiance, chutant de 10 % par rapport aux niveaux de 2021 pour atteindre 1 300 milliards de dollars. Cela reste malgré tout le deuxième résultat le plus élevé jamais enregistré. Malgré cette baisse, Bain suggère que les perspectives à long terme pour le capital-investissement restent résilientes et qu’une reprise est attendue. L’étude explore certaines des tendances et des thèmes clés du secteur qui devraient jouer un rôle important dans la croissance de l’industrie du capital-investissement.

Les investisseurs individuels, qui représentent la moitié de la richesse mondiale, futur moteur de croissance du capital-investissement

Parmi les évolutions, Bain estime que les investisseurs individuels devraient constituer le nouveau moteur de croissance du secteur du capital-investissement. Les investisseurs particuliers détiennent environ 50 % de l’ensemble des actifs mondiaux sous gestion (estimés à 275 000 à 295 000 milliards de dollars), tandis que seulement 16 % du capital est détenu par les fonds d’investissement alternatifs. Par conséquent, ce segment représente un vaste marché inexploité pour les gestionnaires de fonds qui cherchent à maintenir une croissance à deux chiffres alors que le secteur arrive à maturité. Les fonds qui mobilisent déjà les particuliers avancent rapidement et que cela oblige le reste de l’industrie à faire des choix sur l’opportunité d’entrer dans le jeu et sur leur positionnement.

Les particuliers fortunés et leurs conseillers sont de plus en plus attirés par les investissements alternatifs, car ils recherchent des options de diversification et de meilleurs rendements que ceux offerts par les marchés traditionnels des actions et de la dette publique. Les grands gestionnaires alternatifs vont de l’avant, remarque Bain, et nombre d’entre eux lancent des fonds permettant aux particuliers fortunés d’accéder à des classes d’actifs alternatives. Les banques et les conseillers explorent les différentes options et les offres Fintech s’efforcent d’adapter les outils et les solutions pour rationaliser le processus. Toutefois, Bain fait remarquer que ce nouveau secteur de croissance s’accompagne également d’une courbe d’apprentissage importante pour ceux qui cherchent à exploiter ces canaux à grande échelle.

Vers une accélération de la croissance organique et l’augmentation des marges

La récente combinaison, depuis 2022, de taux d’intérêt plus élevés et de pressions inflationnistes constitue une double menace pour le capital-investissement et les gestionnaires de fonds, souligne le rapport de Bain. Si l’analyse constate qu’il est hasardeux de prédire l’évolution incertaine des prix ou de l’inflation, elle relève qu’une série de facteurs déterminants restent incontestables – notamment le vieillissement des populations, les contraintes budgétaires des gouvernements et la hausse des coûts des matériaux due à la pénurie observée au niveau de la chaîne d’approvisionnement mondiale et aux tendances à la délocalisation. L’étude de Bain conclut que ces tendances signifient que la période de taux d’intérêt nuls à négatifs, est terminée et que les investisseurs doivent donc assumer un risque de taux d’intérêt plus élevés. Ensuite, le rapport estime que cela crée une nouvelle contrainte pour le capital-investissement, qui doit créer de la valeur par le biais de l’amélioration des marges et de la croissance organique. Alors que ces dernières années, les rendements du capital-investissement provenaient en grande partie de la hausse des multiples de valorisation, le rapport suggère qu’à l’avenir, les gestionnaires de fonds n’auront pas le luxe de compter sur des multiples plus élevés et que les rendements devront être recherchés par la croissance des bénéfices (EBITDA), même si la croissance du marché et les pressions inflationnistes sur les coûts rendent ces gains plus difficiles à réaliser. Le rapport de Bain conclut que pour les sociétés de capital-investissement, gagner dans cet environnement difficile nécessitera de trouver des moyens de s’adapter à ces nouvelles pressions macroéconomiques, notamment en investissant dans l’automatisation, dans la productivité et la sécurité de la chaîne d’approvisionnement, et en contrôlant les bilans face au risque que les taux d’intérêt soient « plus élevés pendant plus longtemps ». Les acteurs du capital-investissement devraient également chercher à cibler des groupes de clients et des industries avec une plus faible sensibilité au prix. Enfin, l’étude conclut que le capital-investissement devra se concentrer davantage sur la croissance organique des entreprises, car les technologies émergentes, la croissance plus faible du PIB et les populations stables ou en baisse limitent l’expansion future du marché dans de nombreux secteurs.

La transition énergétique mondiale et le Web3 représentent d’autres défis et opportunités

La transition énergétique mondiale, qui vise à s’éloigner des combustibles fossiles en vue du Net zéro, et l’impact croissant du Web3, malgré l’engouement et l’agitation actuels dans le monde de la cryptomonnaie, sont deux autres défis et opportunités importants pour le capital-investissement examinés en détail dans le rapport Bain. Bain souligne que la pression exercée sur les sociétés de capital-investissement pour décarboner leurs portefeuilles n’a fait que s’intensifier en 2022, les autorités de réglementation, les consommateurs, les clients B2B et les investisseurs multipliant les appels au changement. Dans le même temps, note Bain, la course au développement de nouvelles sources d’énergie alternatives et d’autres solutions à faible émission de carbone dessine une opportunité pour mettre le capital au travail pour les générations futures. La transition énergétique nécessitera des milliers de milliards de dollars de nouveaux capitaux, souligne le rapport. Alors que l’ambiguïté concernant la réglementation, le rythme du changement, la politique et d’autres questions persisteront, Bain suggère que le capital-investissement et ses partenaires financiers ne doivent pas laisser l’incertitude les dissuader d’agir. Au contraire, les entreprises doivent acquérir de l’expérience, perfectionner leurs compétences et entretenir les réseaux qui leur permettront de tourner le changement à leur avantage. Le capital-investissement devrait également relever les défis posés par le web3, selon Bain. Malgré l’effondrement actuel de la crypto monnaie, les technologies plus larges derrière la crypto, communément appelées web3, resteront et continueront à avoir un impact considérable sur les entreprises et les marchés, indique le rapport. En conclusion, qu’il s’agisse d’un investisseur dans une infrastructure informatique de nouvelle génération, d’un gestionnaire de fonds effectuant un audit préalable d’entreprises traditionnelles exposées aux perturbations du Web3 ou d’un spécialiste du capital- investissement évaluant de nouveaux types de fonds et de nouveaux canaux de distribution, il est très probable que le web3 devienne un thème crucial au cours des dix prochaines années. C’est pour cette raison que pour de nombreux fonds, le moment est venu de développer leur compréhension et d’évaluer les moyens d’exploiter les changements technologiques qui en

découlent. ■ O.B.